De la ce vârstă ar trebui să ne gândim la pensie. Economist: „Este în sarcina noastră să ne asigurăm un trai decent”

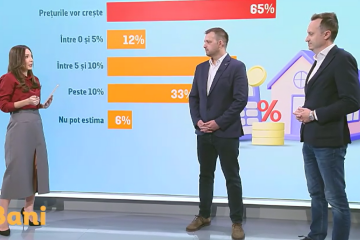

Fenomentul de îmbătrâinire a populației, prezent nu doar în România, ci și în alte țări, va duce la un dezechilibru între numărul persoanelor care muncesc și cel al pensionarilor, arată statisticile din prezent.

Ce ar trebui să facem în acest context, pentru a ne asigura o bătrânețe liniștită, a explicat Alexandra Smedoiu, vicepreședinte CFA România, la emisiunea iBani, prezentată de Ștefana Todică.

Alexandra Smedoiu: “Statul întotdeauna va susține persoanele vârstnice. Întrebarea este care va fi capabilitatea statului de a susține 100% traiul unei persoane vârstnice în condițiile în care acest dezechilibru va fi din ce în ce mai pregnant. Și atunci, poate că o variantă mai realistă, să spunem așa, sau poate chiar mai conștiincioasă, ar fi să ne gândim că statul va asigura un venit minim de subzistență și că este în sarcina noastră să ne asigurăm acel venit suplimentar care să ne asigure un trai confortabil decent după pensionare.“

Un salariat contribuie cu 25% din leafă pentru pensie, din care 4,75% pentru pilonul 2 și restul pentru pensia de stat, bani din care sunt achitate pensiile aflate acum în plată. În această formulă, Datele INS și cele ale Casei Naționale de Pensii arată că în prezent pensia medie este la jumătate față de salariul mediu.

Potrivit unui studiu al Asociației CFA România, pentru cei mai mulți români un venit ideal la pensie ar fi 75% din salariu. Pentru asta, ar trebui ca fiecare persoană să economisească și pe cont propriu.

Alexandra Smedoiu: “Scenariul ideal este o combinație între pensia de stat și economisirea privată. O parte din economisirea privată înseamnă pilonul 2, care este o economisire obligatorie. Și este bine că este așa, pentru că practic statul ne sugerează un comportament care este bun pentru noi. Însă mai mult decât acest 4,75%, probabil din calculele noastre rezultă că ar trebui să avem o economisire privată pe toată durata vieții active, undeva între 6 și 7%.

Acest această economisire privată ne va suplimenta venitul la pensie de la 40-50% sau cât ne va putea asigura statul la momentul respectiv, până la nivelul acesta dorit de 75% din salariul mediu pe pe economie.”

Cu alte cuvinte, o persoană tânără ar trebui să completeze economisirea pentru pensie cu aproximativ 2 procente din salariu, în fiecare lună. La un salariul de 5.000 de lei, de exemplu, asta înseamnă 100 de lei.

Însă care este cea mai târzie vârsta pentru a începe să economisești pentru pensie?

Alexandra Smedoiu: “O să spun o opinie nepopulară. Dar cred că cel mai târziu ar fi 25 de ani. (…) Deci să nu ne gândim la pensie ca la ceva îndepărtat sau care începe să fie relevant în viața noastră de abia la 45 plus, pentru că în momentul în care începem să economisim la 45 plus și mai avem, să spunem, 20 de ani de viață activă, procentul nu mai este 6,5, este 11-12, deci important este să începem cât mai repede.

Noi ce spunem este să începem să economisim încă de din primul an de muncă, să putem să avem această continuitate datorită efectului de dobândă compusă sau randament compus, banii care se strâng și care stau acolo vor produce la rândul lor randament suplimentar.“

Un instrument popular de economisire privată pentru pensie este pilonul 3, dar sunt mai multe posibilități, pentru cei mai conștiincioși și bine documentați.

“Important este să ne uităm la instrumente financiare care protejează de inflație, pentru că inflația se cea care distruge valoarea în timp a banilor. Și atunci în în condiții de inflație galopantă, dacă am economisit acum 20 de ani într-un instrument care nu protejează împotriva inflației, atunci s-ar putea să fiu într-o situație mai rea decât atunci când am început.

De aceea recomand să ne uităm la instrumente care diversifică. De exemplu fonduri, fonduri de investiții care au portofolii diversificate, atât în acțiuni, care de regulă asigură o protecție împotriva inflației, dar și obligațiuni, care asigură o protecție împotriva ciclurilor economice. Deci, mergând pe un produs din acesta, pe care un profesionist deja le-a diversificat pentru pentru noi de ce nu, chiar poate să fie chiar și o investiție directă la bursă. Ce nu recomand, exemplu, este să stăm cu banii pe termen foarte lung în depozite bancare, pentru că, de regulă, depozitul bancar nu protejează împotriva inflației”, a mai spus Alexandra Smedoiu.