Românii se împrumută tot mai mult de la bănci, iar ratele ar putea crește din toamnă

Românii se împrumută de la bănci mai mult decât acum 10 ani, înainte de criza economică. Au fost încurajaţi de dobânzile care au ajuns la minime istorice şi de creşterea salariilor, aşa că mulţi s-au înhămat la credite pentru locuinţe pe 30 de ani.

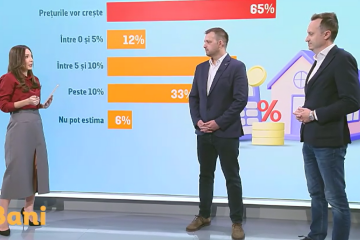

După boomul imobiliar din 2008 şi criza ce i-a urmat, mii de români au rămas datori pe viaţă, iar istoria se poate repeta. Specialiştii spun că ratele ar putea creşte chiar din această toamna.

Credite pentru mobila din casă, pentru vacanţă, maşină sau casă. În total, românii s-au împrumutat în ultima perioadă cu 116 miliarde de lei. Este un maxim istoric atins pe fondul dobânzilor la minime istorice.

La final de an, însă, vom vedea creşteri ale ratelor pentru că ROBOR, indicele în funcţie de care se stabileşte dobânda în lei, este în creştere.

IANCU GUDA, PREŞEDINTELE ANALIŞTILOR FINANCIAR-BANCARI: ”Banca Naţională este în contextul de a tempera toată această creştere exuberantă, prin majorarea dobânzii de politică monetară, deci banii vor deveni mai scumpi.”

În cazul unui credit ipotecar, unde se foloseşte indicatorul ROBOR la trei luni sau şase luni, creşterea de dobândă poate să lovească puternic în buget.

De exemplu, la un credit de tip Prima Casă echivalent cu 50 mii de euro, un datornic plăteşte acum o rată de 934 de lei, la dobânda anuală efectivă de 3,1%. Dacă dobânda creşte aşa cum estimează specialiştii, atunci datornicul va plăti cu 64 de lei mai mult la final de an, însemnând cu 7% în plus. Iar peste încă un an, rata creşte cu 15% mai mult.

IRINA CHIŢU, DIRECTOR PORTAL FINANCIAR: ”Sfatul este în primul rând să nu se supraindatoreze, să se uite foarte atent dacă au nevoie de acest credit şi dacă da să se împrumute cât mai puţin din venituri, să se gândească să fie un procent de maxim 30% din venit.”

Altfel, riscă să nu-şi mai poată plăti datoriile, aşa cum s-a întâmplat în ultimii ani. 10.000 de români au apelat până acum la legea dării în plata, adică au renunţat la locuinţe pentru că nu-şi mai puteau achita ratele. Dar numărul celor care au rămas fără case, pentru că au fost executaţi silit, e mult mai mare şi nu a fost divulgat de bănci.

Înainte să ajungeţi la bancă, luaţi în calcul orice scenariu - de la scăderea salariului până la pierderea jobului. Primul pas este să va urmăriţi cheltuielile zilnice, de exemplu, cu ajutorul unei aplicaţii pe telefon. Nu uitaţi să estimaţi şi bugetul pentru cheltuielile ocazionale, precum vacanţele, cadourile sau reparaţiile în casă.

Băncile sunt mai prudente acum când dau credite, dar şi clienţii trebuie să se informeze temeinic înainte să semneze orice contract.

BEATRICE ALDEA, REPREZENTANT ASOCIAŢIA DE CLIENŢI AI BĂNCILOR ''PARAKLETOS'': ”Foarte multă lume nu ştie că, pentru un credit de consum fără garanţii, poţi fi executat, iar banca să se îndestuleze în măsură în care e datoria, să nu se înţeleagă că le ia toată casă.”

ROXANA DUMITRESCU, BROKER DE CREDIT: ”''Clienţii pot opta pentru o asigurare de viaţă şi de şomaj, în cazul în care ar rămâne fără loc de muncă, banca îi asigură chiar şi pentru un an plata ratelor.''

O altă varianta ar fi creditele ipotecare cu rate fixe, care oferă stabilitate pe o perioada lungă, dar costurile sunt în prezent mai ridicate faţă de cele de la creditele Prima Casă. Specialiştii recomandă să avem câteva rate puse deoparte că să rambursăm anticipat o parte din credit. Aşa vom plăti comisioane şi dobânzi mai mici şi vom reduce perioada împrumutului.