Băncile vor putea amâna plata ratelor pentru persoane şi firme. Regulile anunţate de BNR

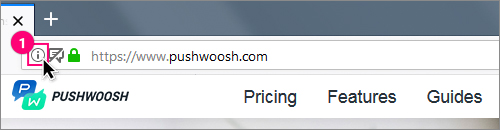

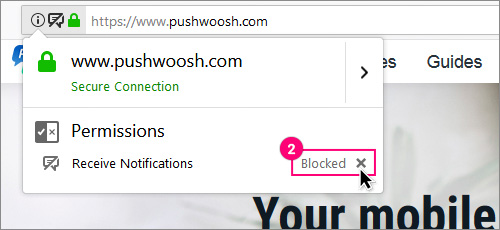

Dupa o ședință de urgență, Banca Națională a decis noi reglementări pentru bănci.

În contextul crizei prin care trecem, astfel încât cei care au credite să poată fi ajutați, BNR a creat cadrul pentru ca băncile să poată permite amânarea ratelor, atât pentru persoane fizice, cât și pentru companii.

Amânarea plății ratelor se va face fără costuri suplimentare, atât pentru bănci, cât și pentru cei cu credite.

În plus, creditul nu trebuie clasificat, așa cum prevedea regulamentul, până acum. Mai multe instituții financiare au anunțat deja că permit amânarea plății ratelor, în cazul celor care li solicită acest lucru.

Ce a spus premierul Orban despre amânarea plății ratelor

Măsura amânării de la plată a ratelor la bănci trebuie luată într-o colaborare între BNR, Guvern şi sistemul financiar-bancar, a declarat prim-ministrul Ludovic Orban.

"Vreau să vă spun un lucru simplu, care trebuie înţeles de toţi oamenii, de sănătatea sistemului financiar-bancar depinde sănătatea economiei.

În momentul în care sistemul financiar-bancar nu mai pompează bani în economie, nu mai împrumută companiile, nu mai împrumută cetăţenii, nu mai împrumută statul pentru cheltuielile publice, economia este într-o problemă extrem de gravă.

Noi trebuie, pe de-o parte, să susţinem companiile şi cetăţenii care au probleme din cauza efectelor colaterale sau efectelor directe ale măsurilor restrictive, să aibă posibilitatea să-şi rescadenţeze creditele, să amâne plata unor rate.

Noi suntem gata să ne asumăm inclusiv plata unei părţi din dobânzi, dar, în mod evident, această măsură trebuie luată într-o colaborare între BNR, Guvern şi, evident, sistemul financiar-bancar", a declarat Ludovic Orban, marţi, într-o conferinţă de presă la Palatul Victoria, întrebat despre variantele luate în calcul de Guvern privind amânarea plăţii ratelor la bănci.

Reacția oficială a BNR cu privire la amânarea ratelor bancare

Banca Naţională a României va transmite scrisori de informare tuturor creditorilor (instituţii bancare şi instituţii financiare nebancare) prin care li se va confirma posibilitatea restructurării creditelor debitorilor şi modalitatea de aplicare a reglementărilor în vigoare, conform unui comunicat remis marţi.

Potrivit sursei citate, Comitetul de Supraveghere al BNR, întrunit în şedinţă de urgenţă, a clarificat modul în care băncile şi IFN-urile din România trebuie să aplice reglementările în vigoare în contextul pandemiei cu COVID-19.

Banca Naţională a României va face uz de flexibilităţile cadrului normativ, astfel încât persoanele şi companiile cu credite să poată fi ajutate, atât de bănci, cât şi de instituţiile financiare nebancare în perioada următoare.

Potrivit reprezentanţilor băncii centrale, amânarea la plată (urmare a unei măsuri generale sau prin negocieri directe cu clienţii), determinată de situaţia actuală, nu trebuie asociată unei noţiuni de dificultate financiară a debitorului.

În consecinţă, creditul nu trebuie reclasificat, iar instituţia bancară nu trebuie să constituie provizioanele pe sumele datorate, ca urmare a restructurării.

"Astfel, deşi definiţia stării de nerambursare presupune orice operaţiune de restructurare a unui credit şi trebuie asociată noţiunii de dificultate financiară, în situaţia unui moratoriu (amânare de plată) privat sau public, o astfel de operaţiune nu este apreciată ca o măsură de restructurare, pentru că nu a avut loc din cauza unei dificultăţi financiare a debitorului.

Reglementările actuale permit împrumutătorilor (instituţii bancare şi nebancare) să amâne la plată creditele oricărei persoane fizice afectate de pandemia COVID-19, fără aplicarea condiţiilor prevăzute de Regulamentul BNR nr. 17/2012 privind unele condiţii de creditare, cu modificările ulterioare, privind gradul de îndatorare, limitarea creditului funcţie de valoarea garanţiei şi durata maximă a creditului de consum", se menţionează în comunicat.

În ceea ce priveşte instituţiile de credit, Banca Naţională a României menţionează că măsurile de susţinere a debitorilor vor fi reflectate în situaţiile băncilor în mod similar cu practica la nivel UE, prin aplicarea în mod unitar a cadrului european de reglementare în domeniile prudenţial şi contabil.

"Cadrul de reglementare prudenţial conţine o serie de instrumente special create pentru situaţii precum cea pe care o traversăm în prezent, în scopul asigurării condiţiilor pentru depăşirea perioadelor dificile cu menţinerea sănătăţii financiare a băncilor.

Astfel, în perioadele anterioare, băncile au constituit amortizoare de capital potrivit reglementărilor europene şi naţionale adoptate de Banca Naţională a României în baza recomandărilor Comitetului Naţional pentru Supraveghere Macroprudenţială.

Dat fiind contextul actual, Banca Naţională a României a decis să permită băncilor să utilizeze temporar (până la o dată ce va fi comunicată ulterior) amortizoarele de capital anterior constituite, cu menţinerea respectării cerinţelor prevăzute de cadrul legal pentru aceste flexibilizări.

Adaptarea la noile condiţii a amortizoarelor de capital sprijină băncile în a-şi menţine rolul de suport al economiei reale", precizează reprezentanţii BNR.

Totodată, conform cadrului de reglementare, băncile au constituit şi menţinut rezerve de lichiditate care pot fi utilizate pentru a face faţă unei cereri mărite de lichiditate pe parcursul unei situaţii de criză.

Astfel, în linie cu acţiunile întreprinse în acest sens la nivel european, BNR permite băncilor neîncadrarea în nivelul minim al indicatorului de lichiditate, cu scopul utilizării acestor rezerve pentru a contribui la o bună funcţionare a sectorului bancar şi a ajuta băncile în asigurarea de lichidităţi suficiente firmelor şi populaţiei.

"Instituţiilor de credit li se va comunica modul în care poate fi utilizată flexibilitatea cadrului prudenţial pentru a reflecta măsurile de amânare la plată într-un mod care să urmărească totodată menţinerea sănătăţii financiare a sectorului bancar, astfel încât acesta să poată continua să furnizeze sprijin economiei reale.

În condiţiile în care o instituţie de credit negociază o măsură de amânare la plată, pe bază individuală, nelegată de situaţia pandemiei COVID-19, o astfel de operaţiune trebuie clasificată ca restructurare. Instituţiile de credit trebuie să continue să evalueze, în mod adecvat, calitatea tuturor expunerilor din credite pentru identificarea indiciilor de improbabilitate de plată", se mai menţionează în comunicat.

Conform sursei citate, BNR va evalua, la rândul ei, în mod permanent, situaţia fiecărei bănci şi, în funcţie de evoluţia impactului generat de pandemia COVID-19, va lua măsurile ce se impun.

Aceste interpretări legate de starea de nerambursare în condiţiile pandemiei de COVID 19, se bazează pe prevederile Ghidului EBA GL/2016/07, fiind agreate cu Autoritatea Bancară Europeană (European Banking Authority - EBA).

Ele creează premisele pentru sprijinirea clienţilor cu credite în curs de derulare şi facilitarea accesului la noi linii de finanţare, cu menţinerea în limite acceptabile a bonităţii instituţiilor financiare, precizează comunicatul.

În ceea ce priveşte instituţiile financiare nebancare înscrise în Registrul general, Banca Naţională a României confirmă acestor împrumutători că restructurările creditelor acordate persoanelor afectate în mod negativ de pandemia COVID-19, prin mecanismul suspendării/îngheţării pe o perioadă determinată a plăţilor scadente, nu atrag în mod automat necesitatea constituirii de provizioane specifice de risc de credit, în considerarea faptului că acest mecanism nu va implica acumularea de zile de întârziere la plata ratei de credit.

În plus, în cazul instituţiilor financiare nebancare înscrise în Registrul special, care sunt supuse unor cerinţe suplimentare de prudenţă în ceea ce priveşte regimul restructurărilor de credite, banca centrală confirmă acestor creditori că restructurarea creditelor persoanelor afectate de pandemia COVID-19 nu determină clasificarea automată a respectivelor împrumuturi într-o categorie inferioară de risc de credit şi, implicit, nici cerinţe suplimentare de provizionare.

"Banca Naţională a României, în calitate de autoritate de supraveghere a instituţiilor financiare nebancare înscrise în Registrul special, confirmă acestor entităţi că, din perspectiva cerinţelor referitoare la adecvarea nivelului fondurilor proprii de care acestea dispun, neîncadrarea temporară în limitele aplicabile referitoare la expuneri din credite, potrivit Regulamentului BNR nr.20/2009 privind instituţiile financiare nebancare, cu modificările ulterioare, în cazul în care este generată de aplicarea de către creditor a unor măsuri de sprijinire a debitorilor sau de stimulare a creditării în contextul pandemiei COVID 19, reprezintă un caz excepţional şi bine justificat, pentru care, conform reglementărilor, IFN afectate vor notifica BNR pentru agrearea unui termen de reîncadrare în nivelurile prevăzute de cadrul normativ specific", subliniază comunicatul.

Referitor la sprijinul guvernamental sub forma garanţiilor pentru susţinerea în continuare a creditării, Banca Naţională a României va colabora cu autorităţile statului pentru ca respectivele garanţii să îndeplinească condiţiile reglementărilor prudenţiale bancare aplicabile la nivelul Uniunii Europene în scopul diminuării cerinţelor de capital, astfel încât potenţialul de finanţare al instituţiilor de credit să crească.

Comitetul de supraveghere reprezintă o structură permanentă, cu caracter deliberativ şi decizional. Este compus din 10 membri şi este condus de guvernatorul BNR.

Atribuţiile şi competenţele sale vizează activităţile de evaluare şi monitorizare a funcţionării instituţiilor de credit din perspectiva calităţii activelor, a performanţelor financiare şi a încadrării lor în nivelul reglementat al indicatorilor de prudenţă bancară, dar şi a asigurării bazei de reglementare, conform legislaţiei specifice şi practicilor internaţionale în materie.

Ce a spus ministrul Finanțelor

”În primul, o clarificare. Nu este nevoie de niciun certificate de stare de urgență pentru IMM-urile care vor să acceze acele linii de credit pentru investiții sau pentru capital de lucru, care sunt garantate, în funcție de sumă, până la 90% din credit, cu dobânda subvenționată 100% pe parcursul stării de urgență”, a declarant ministrul Finanțelor, Florin Cîțu, într-o postare pe contul său de Facebook.

”Pentru acestea, așa cum scrie și în Ordonanța 29 din 2020, nu este nevoie de certificat de stare de urgență.

Am vrut să clarific aceste lucruri pentru că am văzut că au apărut foarte multe informații neadevărate în spațiul public.

În al doilea rând, suntem foarte aproape și aici este o veste foarte bună pentru români, suntem foarte aproape de o soluție cu clienții băncilor, o soluție pe care o discutăm cu Banca Națională și cu sectorul bancar, pe care o vom prezenta în maxim 48 de ore”, a mai spus Cîțu.