10 reguli pentru decizii financiare inteligente

Dacă nu-ți ajunge salariul de pe o lună pe alta, nu știi pe ce ai cheltuit bani și nu reușești să pui un ban deoparte pentru zile negre, înseamnă ca ai nevoie de o schimbare și de alegeri mai bune pentru bugetul tău.

Iată 10 reguli reguli simple care te ajută să îți organizezi mai bine finanțele proprii.

1. Regula 50/30/20 - 50% pentru cheltuieli uzuale, 30% pentru dorințe și 20% pentru economii și investiții;

2. Întâi eu - Economisește întâi, cheltuie după din ce a rămas;

3. 24H - Amână achiziția unui lucru 24 de ore, pentru a te asigura că ai nevoie de el;

4. Fondul de urgență - 3-6 salarii lunare;

5. Factorul latte - Află care este costul mare al cheltuielilor mici;

6. Decizia informată - Apelează la un specialist care îți poate oferi soluții financiare;

7. Smart shopping - Mergi la cumpărături cu o listă;

8. Păzea, îndatorare! - Gradul optim de îndatorare este între 30% și 50% din venitul lunar;

9. Antrenează-te înainte să iei un credit - Pune deoparte 3-6 luni suma pe care o vei avea de rambursat lunar pentru a afla dacă poți susține rata;

10. Optimizarea cheltuielilor - Compară, negociază, renunță la serviciile care nu aduc valoare adăugată;

Dana Dima, vicepresedinte BCR, a fost invitata Ștefanei Todica la emisiunea iBani și a explicat ce înseamna aceste reguli.

Ștefana Todică: „Care e cel mai important sfat de educație financiară pe care l-ați da românilor, indiferent de venituri?”

Dana Dima: „Principalul sfat este, de fapt, disciplina modului în care îți cheltuiești banii. Este important să înveți să construiești un buget, un buget de familie. Este foarte simplu: poți într-un fișier sau pur și simplu cu un creion pe hârtie să îți construiești veniturile și cheltuielile și să vezi exact care sunt obiectivele tale pe termen scurt, mediu și lung.

Regula este 50/30/20. Este o formulă, dacă este o formulă magică o să vedem cu toții, dar constă în a pune 50% deoparte pentru a-ți plăti utilitățile, pentru a-ți plăti datoriile, a-ți creiona întregul necesar de a trăi.

30% pentru dorințe. Viața este făcută să ne bucurăm de ea, asta înseamnă să îți cumperi ceva frumos în casă, să mergi cu prietenii undeva, și, bineînțeles, nu în ultimul rând, să pui 20% deoparte. Bineîntețeles că foarte mulți oameni zic “eu nu pot, am un salariu mic, 20% este imposibil”. Nu există o formulă magică. Important e să știi cum să începi. (...)

Poate să fie la început 60/35/5%. Important e să mergi din aproape în aproape. Până la urmă este o chestiune de dorință.”

Ștefana Todică: „A doua regulă este “Întâi eu”. Sună puțin egoist. Despre ce e vorba?”

Dana Dima: „Dacă ar fi să asociem cu regulile din avion, când ni se spune „trebuie să îți pui primul masca și apoi îi poți salva pe ceilalți” e foarte simplu, nu e o chestie de egoism, tu investești în tine. Pui 20% deoparte la început și după aceea începi să vezi cum îți drămuiești efectiv costurile și cum îți drămuiești dorințele. Practic, este o investiție pe termen lung în tine.”

Ștefana Todică: „A treia regulă se numește “24 de ore”, adică să aștept 24 de ore până decid să cumpăr ceva. De ce ar trebui să facem asta?”

Dana Dima: „În primul rând, 24 de ore înseamnă un model de cumpătare în tot ceea ce facem în consum. Atunci când merg la cumpărături, mai mari sau mai mici, trebuie să fii cumpătat. De multe ori ni se întâmplă să mergem, să acționăm din impuls, să cumpărăm o grămadă de lucruri, și să vedem că sunt inutile.

Ca un exemplu personal, de obicei intri în dialog cu cineva și ai așa impresia că trebuie să te lupți pentru ideea ta și ești în fața unui prieten foarte bun sau a unui membru de familie și te gândești că “mai bine mă retrag un pic, mă gândesc mai bine și cu siguranță mâine voi privi altfel lucrurile”. Așa și la cumpărături, în modelul nostru de 24 de ore.

O colegă îmi spunea: eu, atunci când mă duc la cumpărături să îmi cumpăr ceva de îmbrăcat, mă gândesc foarte bine la ce renunț din garderoba mea și atunci mă opresc.”

Ștefana Todică: „Părinții noștri, bunicii, aveau acest obicei, de a pune bani deoparte pentru zile negre, mai puțin noi. De ce e necesar să avem un fond de urgență?”

Dana Dima: „Eu cred că la fiecare dintre noi vine un moment când ai nevoie de un fond de urgență. Mulți îl asociază cu fondul de economii. Nu, acela e cu cei 20% pe care îi punem în fiecare lună, dar până să ajungem acolo ar trebui să ne creăm un fond de urgență de 3-6 salarii, le punem deoparte, nu ne atingem de ele și folosim acești bani în cazuri de urgență. Poate să fie, din păcate, o boală, poate să fie un eveniment de familie, ai nevoie urgent de acei bani. Un fel de plasă de susținere.”

Ștefana Todică: „Ce înseamnă factorul latte?”

Dana Dima: „Poate fi chiar vorba despre o cafea, adică este un cost mare format din cheltuieli mici. Cel mai bun exemplu, chiar și cel personal, este cafeaua zilnică. Cu toții bem destul de multe cafele și recunosc cinstit că am pornit de la ideea ca trebuie să fac ceva pentru sănătatea mea, deci trebuie să reduc numărul de cafele. La un moment, pentru că sunt inginer, am început să calculez: 10 lei o cafea pe zi, în patru ani înseamna 14.600 de lei, în 10 ani înseamna 36.500 și în 20 de ani 73.000 de lei puși deoparte. Cine s-ar fi gândit că de la o cafea mică pe zi poți ajunge la o asemenea sumă.

E un principiu de a încerca să reduci ceva care îți poate face rău, cum este o cafea sau o țigară.”

Ștefana Todică: „Următoarea regulă este să ne consultăm cu un expert atunci când luăm o decizie financiară. De ce este important, mai ales când avem atâtea surse de informare?”

Dana Dima: „O să încep de la o informație care mie mi s-a părut importantă: 52% dintre români discută aceste decizii cu familia. Poate ai un expert în familie, este foarte bine. Doar 12% apelează la un expert financiar sau un expert într-un anumit domeniu. Eu am să vă dau tot un exemplu din viața personală. M-am apucat să construiesc o casă și bineînțeles că am considerat că eu le știu pe toate și pot să fac o grămadă de lucruri fără să apelez la un expert. Culmea, expertul era chiar tatăl meu, inginer constructor. Nu am apelat la el. Bineînțeles că, la sfârșit, am constatat că am greșit și că trebuie să iau de la capăt o grămadă de lucruri, care au însemnat un cost suplimentar. În viață este important să știi că poți să ai experiență, spui că le știi pe toate, dar nu este adevărat. Ai nevoie de un expert, fie că vorbim de un domeniu financiar, medical - nu suntem doctori -, nu ne dăm cu părarea, construcții. Avem nevoie de un expert care salvează timp și bani.”

Ștefana Todică: „Ce înseamnă smart shopping?”

Dana Dima: „Lista de cumpărături, ea îți organizează puțin modelul de cumpărături, astfel încât să nu te extinzi mai mult decât e nevoie. Știm cu toții că atunci când mergem undeva încercăm să cumpărăm o grămadă de lucruri din instinct, fie că este vorba de ceva de îmbrăcat sau de mâncare Acea listă de cumpărături ni se pare că e inutilă, că noi știm exact ce vrem. Nu e așa. Ca în agendă zilnică, unde îți notezi ce ai de făcut, așa și lista de cumpărături.”

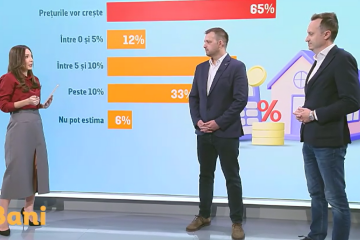

Ștefana Todică: „Dobânzile sunt în creștere acum. Cât credeți că ar fi bine să ne îndatorăm astfel încât să fim în siguranță atunci când cresc ratele la credite?”

Dana Dima: „Băncile merg spre un nivel de îndatorare de 40-45% din venituri, dar noi ne îndatorăm și din alte părți, nu neapărat de la bancă. Uneori de la prieteni, uneori creăm niște costuri suplimentare în familie, care reprezintă tot o îndatorare, trebuie să onorezi niște contracte. Și atunci îndatorarea trebuie privită mai mult de un credit la bancă. E vorba de un procent care ar trebui să fie sănătos, undeva la 30%, dar să nu depășească sub nicio formă 50%. De ce? Pentru că ți se pot întâmplă evenimente în familie și o să ai nevoie de bani. Avem un fond de urgență, avem un cont de economii, dar este important să nu te întinzi mai mult decât poți.”