Banca Transilvania atrage 500 de milioane de euro la Dublin, după o operațiune fără precedent în Europa Centrală și de Est

Banca Transilvania a finalizat cu succes a prima sa emisiune de obligaţiuni AT1 (Additional Tier 1) la Bursa de Valori din Dublin, reuşind să atragă 500 de milioane de euro de pe pieţele internaţionale de capital, informează banca printr-un comunicat.

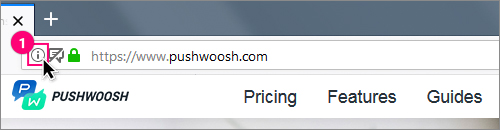

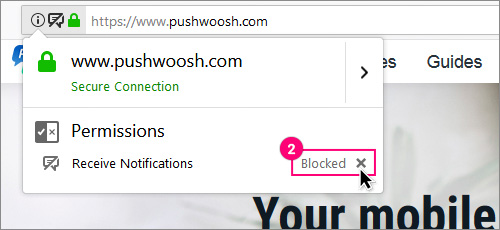

"Banca Transilvania anunţă finalizarea cu succes a primei sale emisiuni de obligaţiuni AT1 (Additional Tier 1) la Bursa de Valori din Dublin, consolidându-şi reputaţia de participant de prim rang şi atractivitatea ca emitent pe pieţele internaţionale de capital. Emisiunea a beneficiat de un sprijin semnificativ venit din partea investitorilor încă de la începutul procesului, când peste 40 de investitori proeminenţi şi-au exprimat interesul de a participa la tranzacţie. Feedback-ul pozitiv primit în cursul zilei de miercuri a constituit principala premisă pentru anunţul emisiunii a doua zi. În doar două ore de la lansarea tranzacţiei, investitorii au transmis ordine în valoare de 2 miliarde de euro, într-un registru care a atins un nivel maxim de aproximativ 3,25 miliarde euro, imediat ce au început să fie primite şi ordinele din partea investitorilor americani. Volumul final al ordinelor subscrise s-a ridicat la peste 2,65 miliarde de euro, reprezentând o suprasubscriere de 5,3 ori mai mare decât suma pe care BT intenţiona să o strângă", se menţionează în comunicat.

Potrivit sursei citate, peste 180 de investitori de foarte bună calitate - un record în emisiunile de obligaţiuni ale Băncii Transilvania - din Uniunea Europeană, Marea Britanie, SUA şi alte pieţe au susţinut rezultatul tranzacţiei Băncii Transilvania, atât în ceea ce priveşte recepţia pe pieţele de capital, cât şi privind stabilirea preţului.

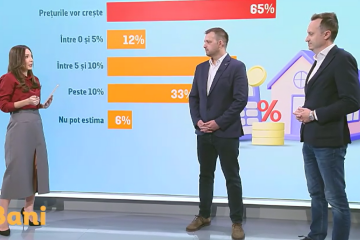

"Considerând cererea puternică din partea unei baze largi de investitori - inclusiv administratori de fonduri, instituţii supranaţionale, fonduri suverane şi alţii, Banca Transilvania a reuşit să reducă rata cuponului de la 7,625% (cât se estima iniţial) la 7,125% ca randament final, o reducere semnificativă de 50 de puncte de bază", se subliniază în comunicat.

Preţul final al obligaţiunilor AT1 reflectă doar 200 de puncte de bază peste ultima tranzacţie senior negarantată din septembrie 2024, o diferenţă care se situează sub media altor bănci din Europa de Vest.

"Emisiunea de obligaţiuni AT1 completează poziţia noastră solidă de capital, permiţând în acelaşi timp o structură de capital mai diversificată şi optimizată, în beneficiul acţionarilor şi clienţilor. Cu această emisiune de titluri de capital, suntem pe deplin pregătiţi să ne continuăm creşterea şi sunt deosebit de încântat să observ interesul ridicat venit din partea pieţelor internaţionale. Acest lucru înseamnă că Banca Transilvania şi România continuă să reprezinte o oportunitate de investiţii atractivă, în ciuda incertitudinilor crescute din economie. Votul de încredere primit din partea investitorilor noştri ne motivează, ca echipă, să fim şi mai determinaţi să atingem ţintele de creştere şi să susţinem în continuare companiile şi populaţia", a declarat directorul general al Băncii Transilvania, Omer Tetik, citat în comunicat.

Emisiunea a constat în titluri de Capital de Rang 1 Suplimentar (Additional Tier 1) şi contribuie la îndeplinirea obiectivelor solide de capital ale Băncii Transilvania, în conformitate cu strategia băncii de planificare a capitalului. Obligaţiunile sunt denominate în euro, au opţiunea de răscumpărare anticipată începând cu 27 noiembrie 2030. Nivelul de subscriere minim este de 200.000 euro. Cuponul oferit este de 7,125%, resetat la fiecare cinci ani, cu prima dată de resetare la 27 mai 2031.

Sursa: StirilePROTV

Etichete: obligațiuni, banca transilvania, operatiune,

Dată publicare:

21-11-2025 19:45