Listarea Facebook "boteaza" peste 1.000 de milionari. Zuckerberg urca pe 29 in topul miliardarilor

Debutul de vineri al Facebook, companie evaluata la 104 miliarde de dolari, pe piata Nasdaq de la New York va "boteza" peste 1.000 de milionari in dolari, cel putin pe hartie.

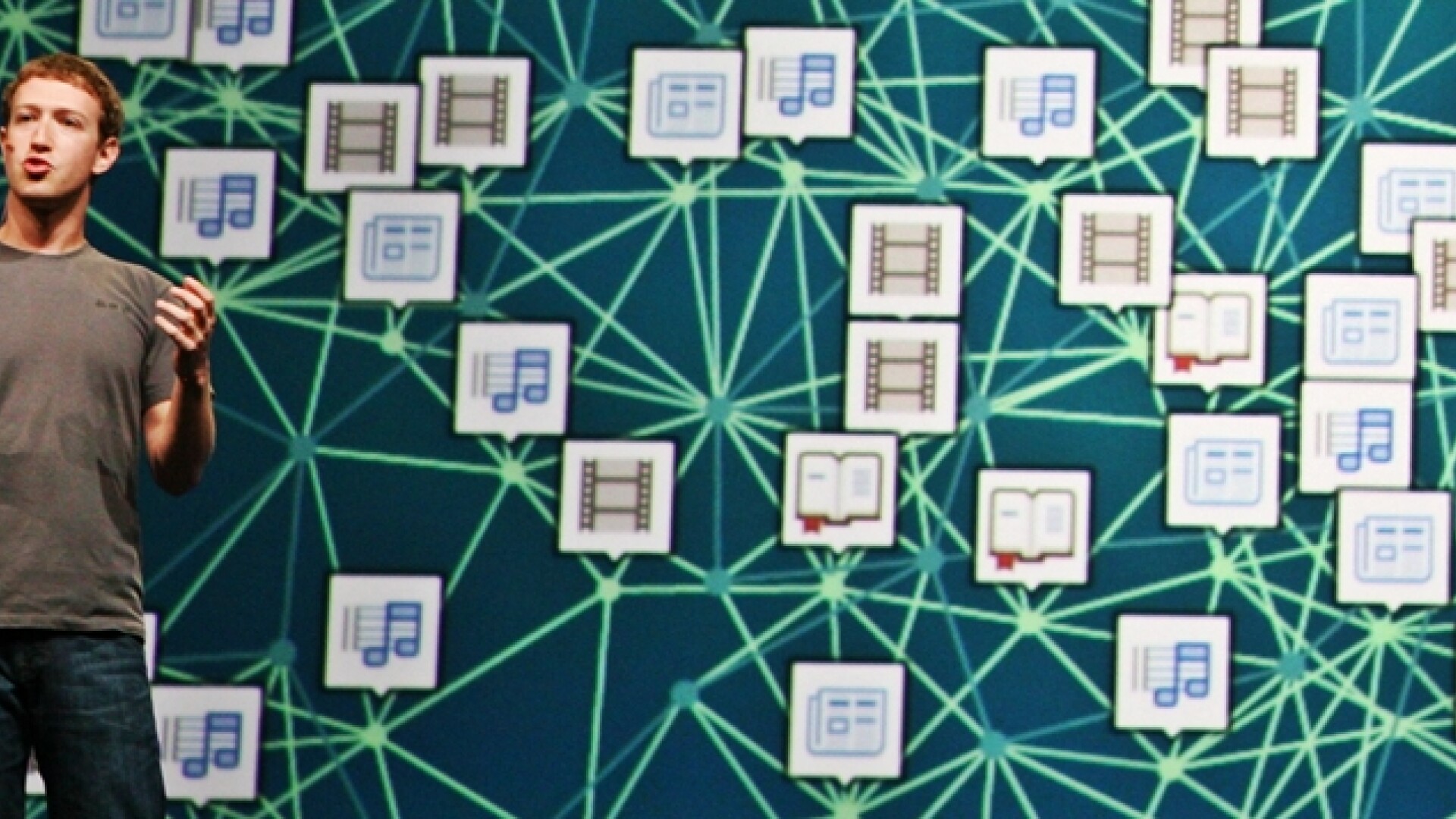

Debutul de vineri al Facebook, companie evaluata la 104 miliarde de dolari, pe piata Nasdaq de la New York va "boteza" peste 1.000 de milionari in dolari, cel putin pe hartie, si il va propulsa pe fondatorul retelei, Mark Zuckerberg, pe locul 29 in topul miliardarilor lumii.

Facebook a incheiat joi cea mai mare oferta publica initiala derulata vreodata in industria inaltei tehnologii si internetului, reusind sa plaseze pe piata circa 422 milioane de actiuni la pretul de 38 de dolari pe unitate, plafonul intervalului tintit de companie.

Reteaua de socializare a atras astfel 16 miliarde de dolari, a treia mare oferta publica din istoria SUA, dupa Visa si General Motors. Valoarea ofertei ar putea creste la 18,4 miliarde de dolari daca vor fi exercitate anumite optiuni rezervate de investitorii care au subscris operatiunea, potrivit Reuters.

Capitalizarea Facebook la debutul sedintei de vineri pe bursa de la New York va fi de 104,2 miliarde de dolari, depasind nume grele precum Amazon.com, Hewlett-Packard, Starbucks sau Dell.

Investitorii se asteapta la cresteri puternice ale actiunilor Facebook in sedinta de vineri pe piata Nasdaq, estimarile aparute in presa internationala variind de la plus 15-20% la 50%. "O crestere de 15-20% este posibila, tinand cont ca deja au crescut pretul tintit si volumul actiunilor scoase pe piata", comenteaza pentru Reuters Tim Loughran, profesor de finante la Universitatea Notre Dame.

Facebook a majorat in ultimele zile, pe ultima suta de metri, intervalul de pret tintit in cadrul ofertei de la 28-34 dolari pe actiune la 34-38 dolari, iar numarul actiunilor scoase pe piata a fost ridicat cu 25%, la aproape 422 milioane de unitati. In final, oferta s-a derulat la pretul maxim vizat de companie, de 38 de dolari pe actiune.

Facebook va debuta pe piata Nasdaq de la New York sub simbolul "FB" la ora locala 11:00 - in jur de 18:00 ora Romaniei. Unii investitori cred ca actiunile retelei de socializare vor creste vineri cu peste 30%, in pofida temerilor privind potentialul de monetizare pe termen lung a afacerii. Media estimarilor analistilor Morningstar indica un pret de inchidere de 50 de dolari.

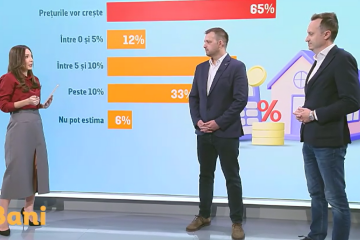

Se estimeaza ca oferta publica initiala a Facebook va boteza, vineri, peste 1.000 de milionari in dolari, cel putin pe hartie, iar regiunea San Francisco Bay se pregateste pentru o crestere exploziva a vanzarilor, de la proprietati imobiliare la automobile.

Odata cu debutul pe bursa la 38 de dolari pe actiune, valoarea celor peste 503 milioane de titluri inca detinute de Mark Zuckerberg, 28 de ani, va fi de 19,1 miliarde de dolari, astfel ca fondatorul Facebook se va regasi pe locul 29 in randul miliardarilor lumii, deasupra cofondatorilor Google Larry Page si Sergey Brin, potrivit Bloomberg.

Programatorii Facebook au sarbatorit joi evenimentul printr-un "hackaton" peste noapte la sediul companiei din Menlo Park, California, combinatie intre "hacker" si "maraton". Traditia presupune dezvoltarea de proiecte "pe langa", care ajung uneori oferte sau servicii mainstream pe reteaua de socializare.

Mark Zuckerberg va suna un clopotel la sediul companiei pentru a marca debutul pe piata Nasdaq. Fondata in 2004 in caminele universitatii Harvard, Facebook a devenit cea mai mare retea de socializare din lume, cu peste 900 milioane de utilizatori activi (care se logheaza cel putin odata pe luna). In pofida entuziasmului care a inconjurat oferta publica a companiei si asteptarilor uriase ale investitorilor, Facebook se pregateste sa depaseasca obstacole serioase pentru a-si putea mentine avantul.

Unii investitori se tem ca reteaua de socializare nu stie deocamdata cum va monetiza serviciile accesate de pe smartphone-uri si tablete, unde spatiul redus de afisare impiedica includerea de spoturi publicitare. Intre timp, cresterea veniturilor Facebook din advertising online, principala afacere a companie, a incetinit in ultimele luni, iar gigantul auto General Motors a anuntat marti ca inceteaza sa-si faca reclama pe reteaua de socializare.

Oferta publica initiala a Facebook a starnit nemultumire in randul fanilor si investitorilor amatori care au incercat sa subscrie in cadrul operatiunii, dar nu au reusit deoarece nu au "relatii" pe Wall Street. Banii si pilele vorbesc, in special pe Wall Street, noteaza Reuters.

Astfel, investitorii cu conturi mari si vechi la casele de brokeraj de pe Wall Street nu au avut probleme sa obtina macar o parte din ordinele de cumparare plasate in cadrul ofertei, in timp ce amatorii fara relatii au ramas cu buza umflata.