Investitorii in oferta Facebook au gasit vinovatii: Morgan Stanley si lacomia lui Mark Zuckerberg

Investitorii nemultumiti de modul in care s-a derulat oferta publica initiala a Facebook si de scaderea puternica de luni a actiunilor dau vina in principal pe banca de investitii Morgan Stanley, dar si pe "lacomia" companiei si operatorul pietei Nasdaq.

Investitorii "arata cu degetul" spre toate partile implicate, dupa ce oferta publica initiala de vineri a fost marcata de erori si onorarea greoaie a tranzactiilor, iar actiunile retelei de socializare au inchis luni in

scaderecu 11%, transmite Bloomberg.

"Parca nu sunt in stare sa se hotarasca. Aranjorul a estimat gresit nivelul real al cererii, iar executia operatiunii de catre piata Nasdaq pur si simplu a esuat", comenteaza Michael Mullaney, chief investment officcer la Fiduciary Trust, Boston.

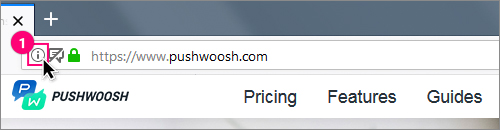

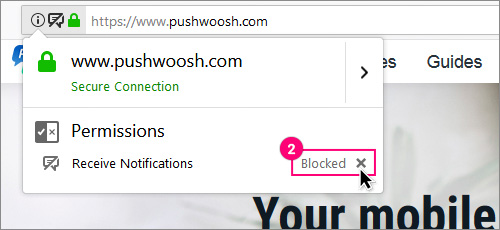

Cele mai multe critici vizeaza Morgan Stanley, principalul aranjor al ofertei publice initiale, in fruntea unei armate de 33 de banci care s-au ocupat de operatiunea prin care reteaua de socializare si actionarii ei au atras din piata 16 miliarde de dolari, evaluand compania, la listare, la 104 miliarde de dolari.

Luni, actiunile Facebook au inchis la 34 de dolari, capitalizarea companiei la aceasta cotatie fiind de 83 miliarde de dolari. Investitorii care au cumparat la 45 de dolari, varful sedintei de vineri, au pierdut luni 25% din banii investiti.

Morgan Stanley a decis, impreuna cu managementul Facebook, sa creasca volumul actiunilor si pretul indicativ cu cateva zile inainte de oferta publica initiala, desi mai multi co-aranjori au contestat masurile, au declarat surse apropiate discutiilor.

Banca de investitii a colaborat cu foarte putini co-aranjori in perioada de pregatire si derulare a ofertei publice, exceptie facand JPMorgan Chase si Goldman Sachs, a afirmat o alta sursa. "Au mizat prea mult pe entuziasm si au evaluat gresit atnosfera din piata", crede un strateg al fondului american Fifth Thrid Asset Management, care a cumparat un pachet de actiuni in oferta Facebook.

Reteaua de socializare a crescut cu o zi inainte de IPO volumul actiunilor oferite la listare cu 25%, dupa ce ridicase anterior pretul indicativ de la 28-35 dolari la 34-38 dolari pe actiune.

Daca ar fi ramas la conditiile initiale, investitorii ar fi avut sanse mai mari sa vada o crestere buna in prima sedinta de tranzactionare dupa listare. Actiunile Facebook au crescut vineri cu numai 0,6%, dupa interventia Morgan Stanley pe piata pentru a preveni caderea cotatiei sub pragul de 38 de dolari la care s-a derulat oferta publica initiala.

Unii investitori sustin ca se simt inselati de aranjorii ofertei, care ar fi antrenat artificial cererea prin cresterea pretului si volumului actiunilor scoase pe piata in IPO. Morgan Stanley si Facebook considera ca principalul vinovat pentru problemele aparute in jurul listarii Facebook este sistemul informatic al Nasdaq OMX Group, potrivit unei surse apropiate situatiei.

Platforma de trading a Nasdaq a fost supraincarcata cu ordine, anulari si modificari in ziua listarii Facebook, operatorul nereusind sa faca fata. Comisia pentru valori mobiliare din SUA a anuntat ca analizeaza modul in care s-a desfasurat oferta Facebook.

Directorul general al Nasdaq, Robert Greifeld, sustine ca erorile nu au avut un impact notabil asupra pretului actiunilor Facebook, din moment ce declinul a inceput dupa ce brokerii au primit toate confirmarile privind tranzactiile din cadrul ofertei publice.

Alti investitori nemultumiti si analisti dau vina pe directorul general al Facebook, Mark Zuckerberg, si pe investitorii care au contribuit in ultimii ani la dezvoltarea companiei, precum Goldman Sachs, fondul de capital de risc Accel Partners si firmele Digital Sky Technologies si Mail.ru, a caror implicare la Facebook a fost "pastorita" de miliardarul rus Yuri Milner.

"Este o combinatie intre egocentrismul lui Zuckerberg, care a vrut capitalizarea de 100 de miliarde de doalri, si iesirea cautata de actionarii vechi. Nu se stie cum nu si-au dat seama ca pretul nu este bun", comenteaza Francis Gaskins, presedintele firmei de cercetare IPOdesktop.com din California.

In privinta persoanelor implicate direct in pregatirea ofertei, surse apropiate situatiei sustin ca directorul financiar al Facebook, David Ebersman, a fost liderul echipei, secondat de Zuckerberg si de directorul operational Sheryl Sandberg, care au intervenit in cazul deciziilor importante. Din partea Morgan Stanley, cel mai important bancher implicat in oferta a fost Dan Simkowitz, presedintele biroului de piete globale, alaturi de Michael Grimes, seful diviziei de servicii de investment banking destinate industriei IT.

Oferta publica initiala a fost un succes absolut pentru companie, pentru fondatorul ei si pentru actionarii vechi, care au investit devreme in dezvoltarea retelei de socializare. Cei care au subscris actiuni in cadrul ofertei publice au fost insa mai putin norocosi.

Sursa: Mediafax

Etichete: facebook, investitii, Mark Zuckerberg, actiuni, Nasdaq, Morgan Stanley,

Dată publicare:

22-05-2012 14:53